Konzerninterne Immobilienüberlassung und erweiterte Gewerbesteuerkürzung - Neues Revisionsverfahren zur Betriebsaufspaltung bei einer Besitzkapitalgesellschaft

Viele Unternehmensgruppen und Konzerne strukturieren ihren Grundbesitz über eine Gruppengesellschaft. Diese überlässt den Grundbesitz an andere Gruppengesellschaften. Der Vorteil besteht darin, dass die grundbesitzende Gesellschaft ggf. die erweiterte Gewerbesteuerkürzung gem. § 9 Nr. 1 S. 2 ff. GewStG in Anspruch nehmen kann mit der Folge einer erheblichen Steuerentlastung.

Allerdings ist die erweiterte Gewerbesteuerkürzung an äußerst enge Voraussetzungen geknüpft. Nicht anwendbar ist sie, wenn die grundbesitzüberlassende Gesellschaft Teil einer Betriebsaufspaltung ist.

Nach bisheriger Rechtsprechungs- und Verwaltungsauffassung liegt bei einer Grundbesitzüberlassung von einer Kapitalgesellschaft an ihre Schwesterkapitalgesellschaft nach dem sog. Durchgriffsverbot allerdings mangels personeller Verflechtung keine Betriebsaufspaltung vor. Das Durchgriffsverbot galt bislang auch für Fälle, in denen der Grundbesitz durch eine Personengesellschaft überlassen wurde, sofern an der Personengesellschaft eine Kapitalgesellschaft beteiligt ist.

Dieser bisherigen Auffassung ist der IV. Senat des Bundesfinanzhofes (BFH) mit einem Urteil v. 16.9.2021 – IV R 7/18 entgegengetreten. Danach gilt das Durchgriffsverbot nicht, wenn das Besitzunternehmen eine Personengesellschaft ist, an der eine Kapitalgesellschaft beteiligt ist anzuwenden. Vielmehr soll auch in solchen Konstellationen eine personelle Verflechtung und damit letztlich auch eine Betriebsaufspaltung vorliegen können. Das Bundesministerium der Finanzen (BMF) reagierte auf die Entscheidung des IV. Senats mit einem Erlass v. 22.11.2022, nach welchem die Grundsätze der BFH-Entscheidung v. 16.9.2021 aus Vertrauensschutzgründen erst ab dem Veranlagungszeitraum 2024 zur Anwendung kommen sollen.

Bisher nicht abschließend geklärt waren die Auswirkungen der Entscheidung des IV. Senats des BFH auf die Fälle einer Grundbesitzüberlassung zwischen Schwesterkapitalgesellschaften. Das BMF hat sich im Erlass v. 22.11.2022 ausdrücklich dafür ausgesprochen, , dass keine Betriebsaufspaltung vorliegt und damit die erweiterte Kürzung in Anspruch genommen werden kann, wenn die Überlassung des Grundbesitzes zwischen Schwesterkapitalgesellschaften erfolgt. Infolgedessen vertrauen gegenwärtig viele Steuerpflichtige darauf, dass die erweiterte Gewerbesteuerkürzung in diesem Fall gesichert ist.

Nunmehr musste jedoch das FG München in einem aktuellen Urteil v. 17.4.2023 – 7 K 434/19 entscheiden, ob die Überlassung von Grundbesitz durch eine Kapitalgesellschaft an ihre (mittelbaren) Anteilseigner eine Betriebsaufspaltung begründet (sog. umgekehrte Betriebsaufspaltung). Der Sachverhalt weicht dabei von klassischen Überlassungsverhältnissen zwischen Schwesterkapitalgesellschaften in Konzernen ab. Es hat aber eine enorme Bedeutung für die konzerninterne Überlassung von Grundbesitz zwischen Kapitalgesellschaften, da es das Durchgriffsverbot bei Besitzkapitalgesellschaften adressiert.

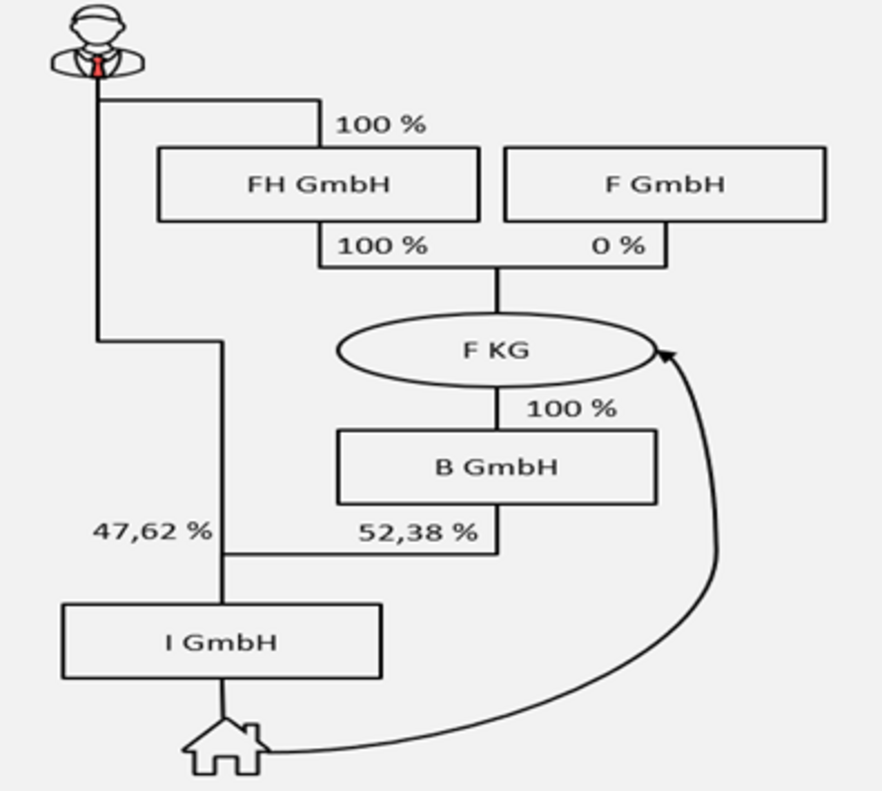

Dem Urteil des Finanzgerichts (FG) München lag folgender Sachverhalt zu Grunde; Die grundbesitzende I-GmbH überließ ein in ihrem Eigentum stehendes Grundstück an die F-KG. Gesellschafter der I-GmbH waren zu 47,62 % die natürliche Person F und die B-GmbH zu 52,38 %, deren alleinige Gesellschafterin wiederum die F-KG war. Gesellschafter der F-KG waren die FH-GmbH zu 100 % und die F-GmbH zu 0 %. Alleiniger Anteilseigner der FH-GmbH war die natürliche Person F (siehe nachfolgende Abbildung).

Die I-GmbH nahm für sämtliche Streitjahre die erweiterte Gewerbesteuerkürzung gem. § 9 Nr. 1 S. 2 ff. GewStG in Anspruch. Die Finanzverwaltung verneinte die Anwendbarkeit von § 9 Nr. 1 S. 2 ff. GewStG auf Ebene der I-GmbH mit der Begründung, dass zwischen der I-GmbH und der F-KG eine für § 9 Nr. 1 S. 2 ff. GewStG schädliche Betriebsaufspaltung vorliege.

Das FG München ist der Auffassung der Finanzverwaltung nicht gefolgt und hat der Klage stattgegeben. Zwar sei nach ständiger Rechtsprechung des BFH eine Betriebsaufspaltung auch in den Fällen möglich, in denen das Besitzunternehmen eine Kapitalgesellschaft (I-GmbH) ist, allerdings komme es in dieser Konstellation darauf an, dass das Besitzunternehmen selbst ihren Betätigungswillen im Betriebsunternehmen (F-KG) durchsetzen kann. Eine kapitalistische Betriebsaufspaltung liege jedoch nicht vor, wenn das Besitzunternehmen weder unmittelbar noch mittelbar über eine andere Kapitalgesellschaft am Betriebsunternehmen beteiligt ist.

Das FG München sah das Erfordernis eines einheitlichen Betätigungswillens in der I-GmbH und der F-KG im vorliegenden Streitfall nicht als erfüllt an. Aufgrund des Durchgriffsverbots seien der I-GmbH keinerlei Beteiligungen ihrer Gesellschafter an der F-KG zuzurechnen, weshalb eine personelle Verflechtung und damit auch eine für § 9 Nr. 1 S. 2 ff. GewStG schädliche Betriebsaufspaltung im Streitfall nicht vorliege. Auch die Entscheidung des IV. Senats ändere nichts an der Anwendbarkeit des Durchgriffsverbots, da es sich im Streitfall um eine Personengesellschaft als Besitzunternehmen gehandelt habe.

Die Entscheidung des FG München ist unter dem Aktenzeichen III R 13/23 beim BFH zur Revision anhängig.

Das Urteil des FG München ist insbesondere aufgrund der Tatsache, dass sich nunmehr auch der BFH mit der Betriebsaufspaltung bei einer Besitzkapitalgesellschaft befassen muss, von enormer praktischer Bedeutung. Denn es wirft die Frage auf, ob die erweiterte Gewerbesteuerkürzung bei einer konzerninternen Grundbesitzüberlassung zwischen Schwesterkapitalgesellschaften weiterhin zu gewähren ist. Unternehmen sollten den weiteren Verfahrensgang daher genauestens im Blick halten.

Eine ausführliche Version dieses Beitrags erscheint demnächst in der DStR.